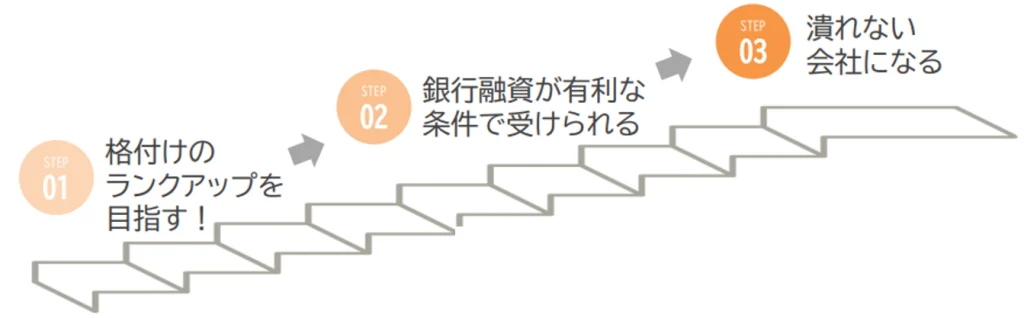

最適な資金調達で財務に強い会社を目指す!

財務が強いタフな会社を目指す

当社では、銀行から適正な評価を受け、より有利な条件で融資を受けられるように、財務診断コンサルティングを行っています。新型コロナ等の外部環境の影響により、ビジネスモデルの大幅な転換が迫られる時代です。普段から財務基盤の強いタフな会社を目指しましょう。

格付けを上げるための3つの指標

銀行とより有利な交渉をするためには、格付けアップを目指す必要があります。それでは、どの経営指標で、どの水準を目指せば、銀行の格付けアップに繋がるのでしょうか?次の3つの指標に注目することがポイントです。

①自己資本比率を15%以上にする

②債務償還年数を7年未満にする

③毎月末のBS現預金は、月商の1.5か月分をキープする

格付けを上げることによる効果

銀行の格付けがアップすることで、企業側には次のメリットが発生します。しかし、銀行側からこれらの提案はしてくれないでしょう。

つまり、格付けアップを目指す努力をして成果が出れば、会社側から銀行へ、次の3つを段階的に打診してみる必要があります。

①保証協会を卒業して、プロパー融資に移行できる

②代表者保証を外すことができる

③当座貸越を設定できる

当座貸越の枠設定のメリット

銀行は、当座貸越の枠設定を格付けの高い会社でしか認めません。それでは当座貸越は、会社側にどのようなメリットがあるのでしょうか?

①極度枠内であれば、いつでも借りて、いつでも返済できる。

②利息は借りている期間分のみ支払えば良いので、経費節減にもつながる

③借り続けることもできるので、毎月約定弁済の証書貸付よりも、安定資金を調達できる。通常1年契約なので、メインバンクへ依頼する。

④ 当座貸越は、優良企業の証となる。

自己資本比率

自己資本比率は、次の算式で求めます。

自己資本比率 = 純資産 ÷ 総資産

・目標:自己資本比率10%以上

・理想:自己資本比率15%以上

債務償還年数

債務償還年数は、借金を何年で返せるか?という指標です。金融機関は、プロパー融資で、債務償還年数10年に達するまでは貸せると考えています。

①債務償還年数=要償還債務÷キャッシュフロー

②要償還債務 :有利子負債ー所要運転資金

③キャッシュフロー:経常利益+減価償却費-法人税等

・目標:債務償還年数10年未満

・理想:債務償還年数 7年未満(借入の余裕枠がある状態)

なお、キャッシュフローを生まない本社ビルや遊休不動産等の設備投資借入は、債務償還年数を悪化に繋がりますので、注意が必要です。

現預金と月商

現預金が月商の1.5か月分あると、資金繰りが安定し、銀行の評価も高まります。

・目標:毎月末BS現預金 月商の1か月分

・理想:毎月末BS現預金 月商の1.5か月分

まとめ

いかがでしたでしょうか。当社では、3つの経営指標において、目標に到達し、理想をも達成できるように、財務診断コンサルティングを行っています。共に財務基盤の強い会社を目指しましょう。